※本ページはプロモーションが含まれています

こんにちは、あいまあ(@aimaa_blog)です。

当ブログでは節約により貯金・貯蓄を増やし一部を投資に回す事を推奨しています。

投資を始めるにあたって「まず何からすればいいの?」の疑問には「つみたてNISAの口座を開設して、その口座で投資信託を積立することをお勧め」と答えています。

- NISA口座での運用益が非課税になる(通常20.315%の課税)

- つみたてNISAで積立できる投資信託は金融庁の審査を通ったもので初心者に優しい商品が多い

- 毎月33333円までの定額積立になり”ドルコスト平均法”での運用が可能

ドルコスト平均法とは…

毎月定額積立することで購入タイミングで商品の価格が高いときは少ない口数、価格が低いときは多い口数となり、一括購入での高値掴みのリスクを回避する方法

つみたてNISA(一般NISA含む)での積立投資をすでにやっていると「含み益が出て投資で資産運用すること」の意味を感じているかもしれません。

積立を始めたタイミングによっては現在そこまでの含み益がなかったり、場合によっては含み損があるかもしれませんが、一時的には十分起こり得る事ですので継続していきましょう!

含み益が出ている場合、こんな事を思うでしょう。

つみたてNISAの非課税枠を上限いっぱい使っているけど、まだ余剰資金がある場合次はどこに投資するのがいいの?

私がオススメしているのは米国株ETFです!

ただ、ある投資家YouTuberが視聴者に同じ質問をされた時に「一般NISAにしてiDeCoも満額やる」と言っており、大変共感しました。

最も合理的かつ効率的に資産形成をするなら”まず一般NISAとiDeCoを満額やる”が非課税の恩恵を最大限活かす最適解なのだと思いますが、私は非効率でも配当金の魅力が大きいと感じています。

少し脱線しましたので話を戻します。

ETFとは上場投資信託の事で、投資信託と同様に株の詰め合わせ商品です。

今回はそんなオススメの米国株ETFの運用24ヶ月目(丸2年)となる7月末時点での米国株ETFの実績を公開します。

現在は主に私が購入しているため運用実績は夫のものです。

ではETFとはどんなものかやなぜ米国株のETFが良いのかを解説した後に現在の米国株ETFポートフォリオを公開します。

目次

ETFとは

- Exchage Traded Fundsの略

- 上場投資信託といい証券取引所でリアルタイム価格による売買が出来る投資信託のこと

- 変動はあるが商品ごとにある程度の価格が決まっている

- 最も安い商品で1000円程度

- ETF:リアルタイムで価格が決まる

- 投資信託:毎日1回決まった時間に価格が決まる、ETFより手数料が安い

米国株ETFが良い理由

なぜ日本株ではなく米国株なのか?

→これまでの歴史上、国全体の経済が右肩上がりだからです!

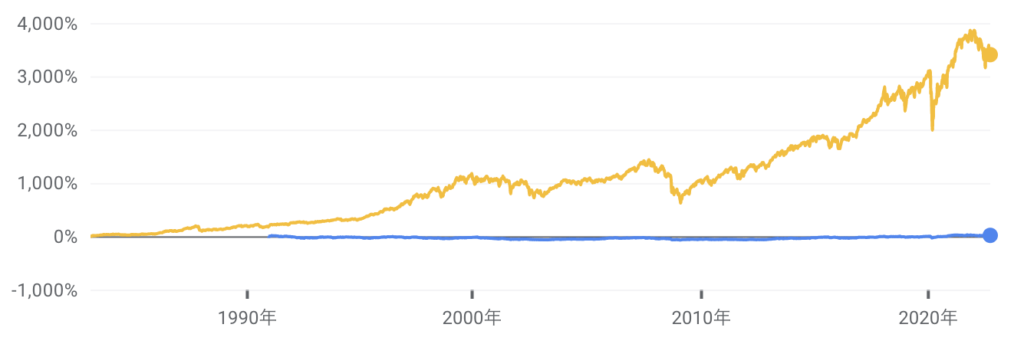

青線:日経平均 黄線:ダウ平均

※上グラフの日経平均株価は1991年以降しか反映されていないですが、ダウ平均株価と比較すると(青線が)30年ほとんど変化がないことが伝われば大丈夫です

- 日経平均株価:397%(ほぼ最初の10年での記録)

- ダウ平均株価:3406%

上のグラフを見た第一印象&株価上昇率で米国株の方が今後に期待できそうと思っています。

なぜ個別株ではなくETFなのか?

→分散されている商品のため経済的影響を緩和してくれるからです!

その上で将来的にも右肩上がりになる可能性の高い商品を選んでいます。

ETFはざっくり言うと色々な企業の株を数%(あるいは1%未満)ずつ分散投資している商品であり、ある企業の株価が暴落しても他の企業でカバー出来ますが、個別株ではそれが出来ないわけです。

経済のプロでもないのに今後企業がどうなるのかを予測するのなんて難しいし、その時間がもったいないので最初から分散投資が前提の商品にしています。

それはつまり、ローリスクローリターン戦法になります。

米国株ETFは基本的に四半期に1回のペースで配当金が出ます。

現在はまだ数千円と少額ですが配当金が入ると嬉しいですね。

現在のポートフォリオ

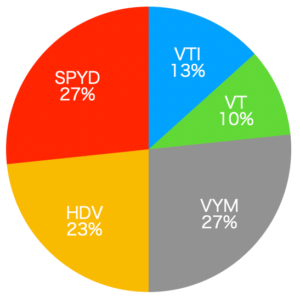

24ヶ月目のポートフォリオを円グラフで表すとこうなります。

米国株ETFポートフォリオ

- 2020年:なるべく偏らないように購入

- 2021年:米国高配当株ETF購入にシフト

- 2022年:また満遍なく購入→(8月以降)高配当株ETFにシフト

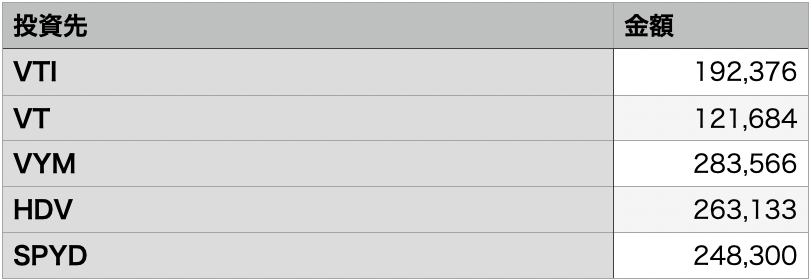

金額ベースでは以下の表になっています。

米国株ETF積立金額

- 累計買付額:86万6924円

- 評価金額 :117万5471円

- リターン:24万2135円(利回り21.83%)

3月以降は利回りも20%超で相変わらず高水準です。

私が購入している中では投資信託やJ-REITは年始から利回りがかなり下がっていますが、米国株ETFはそこまでの下落はなく3月からグンと回復しました。

十分な利回りなのでこのままコツコツ積立して大きな不労所得にしていきます。

各ETF所持株数

前回報告の4月→7月の3ヶ月間で各ETFは以下の所持数になりました。

4月→7月の所持数推移

- VTI:7株→7株

- VT:8株→10株

- VYM:16株→20株

- HDV:19株→19株

- SPYD:45株→45株

上記の通り2022年は米国高配当株ETF中心から5銘柄を満遍なく購入していましたが、8月以降は配当金UPをさらに進めるために高配当株ETF中心に再度シフトします。

保有数が増えれば自ずと配当金も増えていきますし、米国の経済を考えると積立していく価値があります。

米国株ETFはどうやって始めるのか

米国株ETFを購入するためには証券会社のHPから証券口座を開設する必要があります。

どこの証券会社でもいいのですが、後々に手数料等で問題が起こりにくいネット証券が無難です。

◇なぜネット証券?

- 営業・営業所コストなどを削減して手数料が安い

- 営業が無い分フラットな視点で金融商品を選べる

- 窓口に出向く必要がないので家で完結

◇どの証券口座がいい?

- SBI証券

- 楽天証券

どちらもオススメなのでまずはどちらかでOK!下記両方のポイントを見て判断してください。

SBI証券は…

- 主要ネット証券でのNISA口座開設数No.1

- 国内株式個人取引シェアNo.1

- 取扱投資信託の本数2660本 買付手数料無料

- スマホで簡単に口座開設・本人確認を完結

- 開設料&管理料0円

- 1日の約定代金最大100万円まで手数料0円

- 紹介者にTポイント最大15000ポイント

\\無料で簡単に登録//

楽天証券は…

- 総合口座開設数4年連続No.1

- (つみたて)NISA新規開設数3年連続No.1

- 最短5分!スマホで簡単に口座開設・本人確認を完結

- マネーブリッジでもれなく現金1000円

- 国内株式手数料は最低0円から

- 主要ネット証券で唯一つみたてNISAでポイント投資可能

- 楽天ポイントを取引で貯めて・使える

- 取扱投資信託の本数2650本 取引手数料無料

マネーブリッジとは楽天銀行と紐付けて自動入出金設定をすること

\\最短5分で無料登録//

2022年の年末までに目指すポートフォリオ

2022年末までに目指す金額とポートフォリオを以下のように設定しています。

目標保有金額:150万円

- 2020年8月の本格スタートから18ヶ月で80万円到達

- そのままのペースなら1年で50万円前後

- 2022年8月に目標の現金貯金額を達成

- 毎月の入金額25000円→7万円

これを円グラフにするとこうなります。

5銘柄の金額ベースでは以下の表に設定しています。

このままいけば目標金額には到達しますので、これからもコツコツ積立を頑張ります!

これから米国株ETFを購入しようと考えている方の参考になれば幸いです。

何かあれば気軽にコメントください!

あいまあブログは”ブログ村”と”ブログ人気ランキング”に参加しています。以下のアイコンから応援よろしくお願いします。

コメント