※本ページはプロモーションが含まれています

こんにちは、あいまあ(@aimaa_blog)です。

2024年から始まった新NISAの積立設定は終わっていますか?

まだ終わっていない人は速やかに積立設定を完了させましょう!

2024年1月から積立する場合の予約は12月まででしたが、2月以降に積立を開始するならまだ間に合います。

2023年まで一般NISAかつみたてNISA口座で投資していた人が同じ設定のまま新NISAで継続する場合は放置でOK、2024年からも引き続き積立されます。

新NISAで積立する銘柄を見直し・変更をする場合や、新NISAから積立をスタートする場合にどの銘柄で積立したらいいか悩んでいる人がいると思います。

色々な情報を見てみると下記3パターンのどれかにする人が多い印象です。

- オルカン1本

- 全米株式1本

- S&P500連動1本

上記のどれかにする場合はこれからの内容は判断を迷わせる恐れがあるので、このページを閉じた方がいい気がします。

ここからは、他の人が積立している銘柄が気になったり参考にしたいという人へ向けて、私自身が2024年1月時点で1番良いのではないかと考える投資商品を提案します。

目次

基本的な投資戦略について

私の中で投資をする目的に『2035年にセミリタイアをする』というのがあり、そのためには”NISA等の長期投資に向く証券口座を使い、長期投資に向く金融商品をコツコツ積立する”というものです。

その金融商品が巷ではオルカンだけor全米株式だけorS&P500連動だけ積み立てておけばいいとなっている傾向にあります。

株式の投資信託は世界情勢によって上下にまずまずの価格変動をする商品だということを3年以上の投資経験から感じています。

なので、株式とは異なる価格変動をする商品や価格変動の少ない商品を織り込みながら運用する方が、長期で投資する場合のメンタル維持に効果があると考えています。

オススメする商品一覧

具体的にどの商品をオススメするかは以下に記載しますが、どういう基準で選定しているかはこのようになります。

- 投資信託

- インデックス型

- 運用コストが低い

- 純資産額が多い

- 為替ヘッジが無い

商品選定の基準

投資信託

新NISAの成長投資枠は基本的に旧一般NISAと同じ商品への投資が可能で、株式や債券、REIT、あるいはETF等がありますが、つみたて投資枠で対象の商品も購入可能です。

複利で合理的に運用したい場合は成長投資枠でも投資信託を購入するのがよろしいと考えます。

インデックス型

日経平均やTOPIX等の指数(インデックス)に連動するファンドが比較的低リスクでよろしいと考えます。

大きく分類するとアクティブ型ファンドもありますが、下記の「運用コスト」面や長期運用の場合、運用成績がインデックス型ファンドにほぼ負けている歴史の観点から避ける方が無難でしょう。

運用コストが低い

ファンドにおいて運用コストとは以下に分類されます。

- 購入時手数料

- 信託財産留保額

- 信託報酬

- 売買委託手数料

- 有価証券取引税

- その他費用

引用:楽天証券 各ファンド目論見書、運用報告書

優良なインデックスファンドは概ね運用コストが年0.2%以下でそのような優良ファンドを選定していくのが良いです。

アクティブファンドは証券会社のファンドマネジャーが運用しているため、機械的に指数に連動させるインデックスファンドと比較して人的コストが掛かることから、年1%超も珍しくありません。

インデックスファンドで運用した場合の期待平均利回りが5%前後と言われているため、そのうちの2割が運用コストになってしまうリスクは非常に大きいです。

純資産額が大きい

例えばS&P500連動・全米株式・全世界株式のような人気ファンドだと各社から商品が出されており「どれを選んでも一緒ではないか?」と感じます。

新NISAに向けて2023年に楽天証券が出してきた「楽天・プラス」シリーズは信託報酬最安でつみたて投資枠・成長投資枠どちらにも対応の優れた商品として人気があります。

同じ指数連動なら信託報酬が低い商品が良いですが、純資産額が小さいとファンドの規模も小さく安定的な長期投資に向くかどうかの判断が難しい恐れがあるため、個人的には1000億円以上を1つの目安にしています。

為替ヘッジが無い

為替ヘッジに関してはどちらが良いかは結果論なので、そこまでこだわる必要が無い可能性はあります。

個人的に唯一気になるのは為替ヘッジありの場合、ヘッジコストが掛かり運用コストが上がるので長期運用の観点から避けています。

積立する商品はコレ

商品選定の方法を一通りお伝えしたところで、ズバリ積立する商品はこちらです。

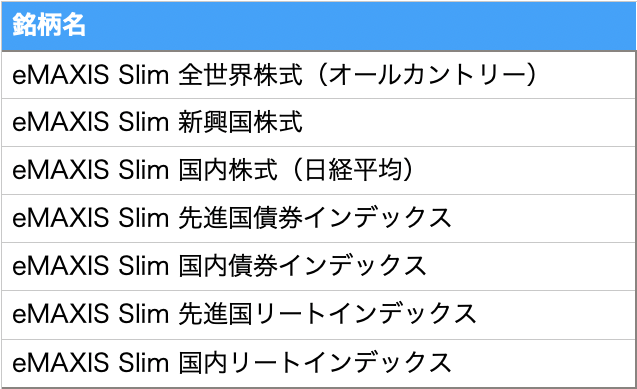

結果eMAXIS Slimシリーズで株式、債券、リートのインデックスファンドを国内、先進国、新興国に分散しました。

「株式はオルカン1本で良いのでは?」と思われそうですが、個人的には米国の6割は比重が大きすぎると考えているため、国内株式と新興国株式を少し加えて米国株式の割合を減らしています。

リートは株式とは異なる投資対象で同等の価格変動リスクがあると考えているため、上下動の波を打ち消し合う効果を期待しています。

債券インデックスファンドは株式やリートと比較して値動きの少ない商品で上下動の波を抑える効果を期待しています。

この形では大きな運用益を期待するよりも長期で運用する場合に大暴落があっても、株式の投資信託のみ積み立てるよりも下落を抑えられて継続できる点がメリットです。

ぜひ参考にしてみてください。

コメント